服务热线

13620078643

虚拟中国经济与金融创新两者是根与枝干的关系,只有虚拟中国经济根深蒂固,金融创新才能繁茂。

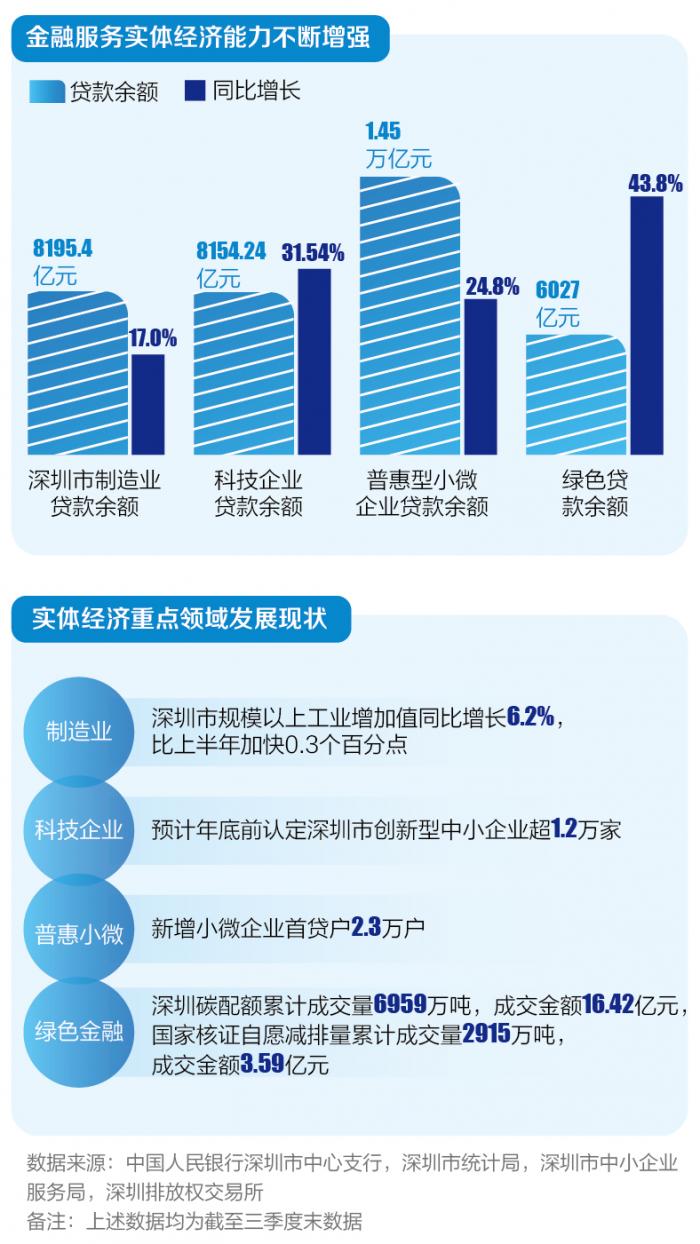

截止9年末,深圳市制造业银行贷款银行存款8195.4亿,环比快速增长17.0%,低于每项银行贷款增长速度6.8个百分点。信息技术民营企业银行贷款银行存款8154.24亿,环比快速增长31.54%。信息技术型小微银行贷款银行存款1.45多亿,环比快速增长24.8%,低于每项银行贷款增长速度14.6个百分点。

一连串数字背后,是深圳金融创新机构信贷投放投放全力支持虚拟中国经济的一个真实写照。近两年来,面对复杂的宏观经济环境和转型产业发展双重压力,深圳金融创新机构落实稳中国经济过渡性经济具体措施要求,以金融创新之力服务深圳“双统筹规划”,助力深圳虚拟中国经济高效率产业发展。

前三季度,深圳地区新增小微民营企业首贷户2.3户;9月全市各类民营企业新发放银行贷款加权平均基准利率4.36%,环比上升30个百分点,股权融资生产成本稳步上升。

为更进一步增强深圳金融创新服务虚拟中国经济能力,深圳市地方金融创新监督管理处局长雅雷表示将从“金融创新+制造”“金融创新+信息技术”“金融创新+环境”“金融创新+社会”四个各方面着手。

因缺抵押物、缺担保、缺信息等经营特点,小微民营企业“股权贷款难股权融资贵”始终是一项全球性痛点。同时,禽流感冲击影响部分行业民营企业困难增多,金融创新机构内生动活泼力不足、外部鞭策约束作用发挥不充分,“惧贷”“惜贷”等问题仍然存在。

近两年来,深圳区委区政府颁布了纾困排忧解难“30条”、培育发展壮大民营企业“30条”、促消费“30条”、工业中国经济“30条”、中国经济稳快速增长“30条”等一连串惠企纾困经济政策。深圳有关部门也先后颁布了过渡性经济政策,更进一步加大对小微民营企业全力支持力度。

在经济政策引导下,金融创新机构从“纾、融、保”等各方面不断扩宽中小民营企业股权融资渠道,稳步降低股权融资生产成本,缓解小微民营企业股权融资痛点。

深圳各银行加快构筑全业务流程风险控制体系、改进小微民营企业不良银行贷款处置方式等,稳步完善敢贷愿贷能贷会贷长效,促进形成多层科学规范、各有著重的中小微民营企业信贷投放供给格局。

根据中国人民银行深圳中心分行数据,截止2022年10年末,深圳信息技术型小微银行贷款银行存款1.45万亿元,环比快速增长24.67%,银行存款在各主要卫星城中排名第一;信息技术型小微银行贷款信贷业务户数130.33户,环比快速增长26.89%。

今年5月,人民银行下发《关于推动建立金融创新服务小微民营企业敢贷愿贷能贷会贷长效的通知》。其中,妨碍小微民营企业产业发展的“股权融资痛点”集中表现在“首贷”难,后者指有银行贷款记录的民营企业首次从银行业金融创新机构获得银行贷款,解决小微民营企业首次获贷痛点是打通小微民营企业股权贷款难的“最先一公里”。

今年11月,深圳市中小民营企业服务局、市地方金融创新监管局、深圳人民银行、深圳银保监局共同下发《深圳市2022年“首贷户”银行贷款贴息项目实施细则》,创新推出首贷民营企业贴息经济政策,对2022年6-12月从深圳辖内商业银行首次获得银行贷款的民营企业,给予2%的贴息补助,单户民营企业贴息金额最高20万元。

此外,政府引导基金对小微民营企业全力支持力度加大。截止10月底,深圳设立的11只市级中小微民营企业产业发展基金(规模总计110.735亿)共投资全市中小微民营企业180个,投资金额42亿

另外,中小微民营企业银行银行贷款风险补偿力度加大。风险补偿资金池对各商业银行2022年3月1日至2022年6月30日新增银行贷款的风险损失补偿比例提高30个百分点,最高不超过80%。截止10月底,资金池入库银行贷款总额约11734亿,补偿不良银行贷款金额6.13亿,撬动新增银行贷款近1022亿。

此外,为了配合深圳“20+8”产业经济政策,深圳筹划设立市、区两级园区投资产业发展基金,引进战略合作伙伴和高新技术民营企业风险投资基金,统筹规划各类基金,重点投资园区制造业民营企业。此外,深圳还将推动各园区建立“招投联动”机制,通过债权股权融资、股权投资等多种形式全力支持民营企业。

“房地产、金融创新、地方政府基建三角循环来拉动快速增长的模式需要转型,旧三角循环正由‘信息技术-产业-金融创新’新三角循环所替代。”全国政协常委、全国政协中国经济委员会副主任、原中央财经领导小组办公室副主任杨伟民表示。

因此,如何更好地采用金融创新手段撬动更多信贷投放和社会资本关注并投向科创产业,提升金融创新全力支持科创效能,正在成为金融创新机构的重要课题。

信息技术和金融创新本就是深圳的重要优势产业。早在2011年10月,深圳便成为国家首批促进信息技术和金融创新结合的16个试点地区之一。为此,深圳通过完善信息技术金融创新服务链条,来全力支持科创民营企业产业发展。

信息技术金融创新机构各方面。截止10月底,深圳市共4家创新型法人金融创新机构,65家信息技术分行,“信息技术银行”浦发硅谷银行在国内的第二家分行也设在深圳。此外,地方金融创新组织产业发展信息技术金融创新特色业务,如2家信息技术小额银行贷款公司和3家信息技术股权融资担保公司,推动成立深圳征信服务有限公司,依托金融创新信息技术手段,帮助银行等金融创新机构判别中小微民营企业,尤其是科创型中小微民营企业的借贷资质和信贷投放风险,助力提升民营企业获贷率、首贷率和信用银行贷款比例。

深圳风投创投业也在稳步全力支持信息技术创新。早在1999年8月,全国第一家由地方政府发起设立的股权投资机构深圳创新投应运而生,此后涌现出一批本土风投创投民营企业。截止2021年底,深圳私募创投机构累计投向中小民营企业近4000亿,投向高新技术民营企业近3000亿,为虚拟中国经济形成股权资本金约4000亿,推动500余家民营企业境内上市。

东方富海董事长陈玮认为,“近20年来,深圳上市公司的信息技术属性和含量越来越高,这都是创投推动的。从数据上看,深圳几乎所有上市公司背后都有创投,创投投资的民营企业容易上市,所以深圳‘20+8’产业经济政策更离不开创投。要想推动信息技术创新,背后的逻辑一定是创业投资。”

此外,引导基金体系也不断产业发展发展壮大。2016年以来,区政府成立“千亿级”规模的政府投资引导基金,以及“百亿级”规模天使投资引导基金,年均至少投入100亿财政资金,引导各类资本投向战略性新兴产业、硬信息技术领域等。据不完全统计,市区两级引导母子基金群(约5800亿)+国资母子基金群(约4500亿),已形成万亿级资金“源源不断”地推动信息技术创新和产业升级。截止2021年底,市区两级政府引导基金共14只,两级引导基金实缴规模合计2047亿。

2020年9月,我国明确提出碳达峰碳中和目标,金融创新机构也迎来经济政策与市场机遇。深圳将“可稳步产业发展先锋”作为其战略定位之一,并在全国率先提出打造全球可稳步金融创新中心卫星城目标,积极推动绿色金融创新产业发展。截止2022年三季度末,深圳绿色银行贷款银行存款6027亿,环比快速增长43.8%。

绿色债券各方面。截止2022年8年末,深圳在银行间债券市场发行绿色债券51只,累计发行规模487.1亿,年均快速增长率188.5%。

深圳在绿色债券各方面还实现了多个“首单”突破。今年,深圳便落地全国首单“乡村振兴”绿色金融创新债券和银行间债券市场粤港澳大湾区首单蓝色债券。深圳市人民政府连续两年在香港发行包括绿色债券在内的离岸人民币地方政府债券,前海管理处向在香港发行绿色债券的前海民营企业给予最高200万元人民币的资助。

此外,碳减排全力支持工具推出后也有效带动了碳减排。2021年11月,人民银行创设碳减排全力支持工具。截止2022年二季度末,深圳10家银行新发放碳减排银行贷款69.1亿,全力支持了120家民营企业,重点全力支持生物质能源利用设施建设和运营、风力发电设施建设等领域,带动年度碳减排量140.3万吨。

我国转型金融创新正处于初级阶段,二十国集团(G20)可稳步金融创新工作组共同主席、中国金融创新学会绿色金融创新专业委员会主任、北京绿色金融创新与可稳步产业发展研究院院长马骏认为目前至少面临着五大问题:首先,缺乏权威的转型活动界定标准,易产生“劣币驱逐良币”的情况,导致民营企业“洗绿”或假转型风险;其次,缺乏对转型活动的披露要求亦将会强化“洗绿”风险;此外,目前我国以债务型股权融资工具为主,股权类金融创新工具、保险和其他风险缓释工具较少;另外,当下我国对转型活动缺少相应鞭策经济政策;最后,在金融创新交易中,对“公正转型”概念还没有落实。

面对上述问题,深圳市地方金融创新监管局局长雅雷给出了解决办法:一是完善绿色金融创新经济政策及服务体系;二是强化绿色金融创新工作合力;三是率先进行绿色金融创新地方立法;四是多举措推动《深圳中国经济特区绿色金融创新条例》落地;五是成立绿色金融创新行业协会;六是“中证可稳步产业发展100ETF”、国证香蜜湖绿色金融创新指数、赴港发行绿色市政债等绿色金融创新实践;七是绿色金融创新产品创新;八是积极发挥粤港澳大湾区绿色金融创新联盟作用;九是加强可稳步金融创新的国际交流合作。

除在上述虚拟中国经济的重点及薄弱领域加强金融创新扶持外,深圳金融创新业也在聚焦新市民金融创新服务,如积极推动个人养老金业务产业发展,扩大创业担保银行贷款适用范围,落实“金融创新16条”提供个人住房银行贷款延期服务等。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP